La proposta di Genea Consorzio Stabile è quella di eseguire tutti i lavori di straordinaria manutenzione previsti dalla legge n. 77 del 17/07/2020 in riferimento al cosiddetto super bonus 110% sia per condomini che per abitazioni unifamiliari.

La proposta di Genea Consorzio Stabile è quella di eseguire tutti i lavori di straordinaria manutenzione previsti dalla legge n. 77 del 17/07/2020 in riferimento al cosiddetto super bonus 110% sia per condomini che per abitazioni unifamiliari.

Ci proponiamo come General Contractor con una solida rete di aziende dislocate sul territorio in grado di realizzare ogni tipologia di intervento richiesto:

- Isolamento termico delle superfici opache;

- Sostituzione degli impianti di climatizzazione invernale esistenti;

- Sostituzione degli infissi e serramenti;

- Installazione di impianti fotovoltaici e sistemi di accumulo;

- Gestione di tutte le pratiche/relazioni necessarie al completamento degli interventi.

Tipologie di lavori ammessi:

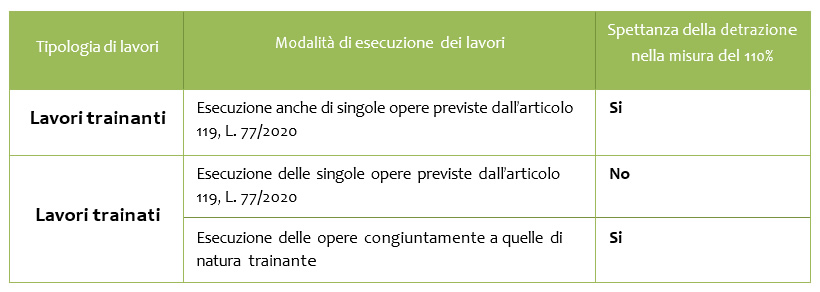

Il c.d. “super bonus” che consente la detrazione d’imposta nella misura del 110%, di cui all’articolo 119, L. 77/2020, individua, attraverso innumerevoli richiami normativi, le differenti tipologie di lavori per i quali, al ricorrere di altre condizioni, è consentita la detrazione nella misura del 110% della spesa sostenuta.

È solo a seguito di un’attenta e approfondita analisi dei singoli commi della citata disposizione normativa che emerge, l’ormai consolidata, ripartizione utilizzata dalla stessa Agenzia delle Entrate – circolare n. 24/E/2020 – tra:

i c.d. “lavori trainanti” e i c.d. “lavori trainati”

Con la prima categoria di lavori, ossia i lavori trainanti, si intende fare riferimento alle opere che, anche se eseguite autonomamente, consentono la fruizione della detrazione nella misura potenziata del 110%.

I c.d. “lavori trainati”, invece, sono quelle opere che consentono il conseguimento della detrazione nella misura del 110% a condizione che siano eseguite congiuntamente alla prima categoria di opere, ossia i lavori “trainati”.

|

Tipologia di immobili ammessi al beneficio

Gli interventi brevemente richiamati nelle premesse del presente contributo e oggetto di approfondimento nei successivi paragrafi, come indicato ancora una volta dall’articolo 119, L. 77/2020 e nella circolare n. 8/E/2020, devono essere realizzati su:

- parti comuni di edifici residenziali in condominio;

- edifici residenziali unifamiliari e pertinenze;

- unità immobiliari residenziali funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno di edifici plurifamiliari e relative pertinenze;

- singole unità immobiliari residenziali e pertinenze all’interno di edifici condominiali.

|

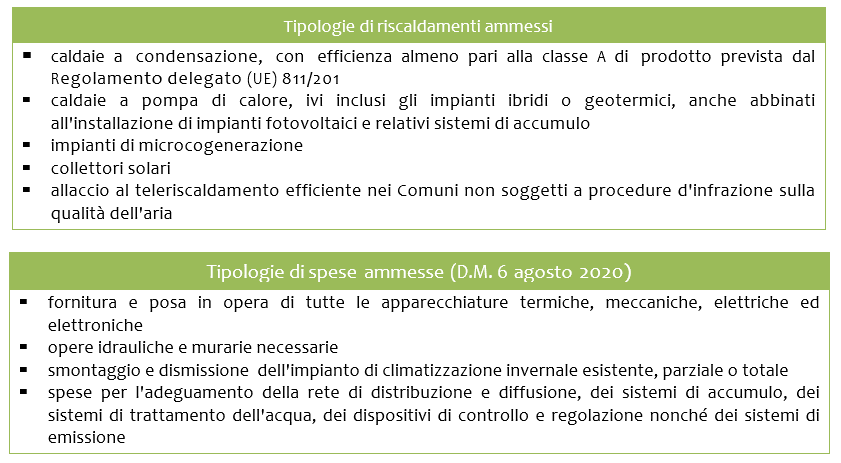

Anche per quel che riguarda gli interventi effettuati sugli edifici unifamiliari o sulle unità immobiliari funzionalmente indipendenti e che dispongano di uno o più accessi autonomi dall’esterno, site all’interno di edifici plurifamiliari, la detrazione del 110% per la sostituzione degli impianti di climatizzazione invernale esistenti spetta in caso di:

- impianti a condensazione, con efficienza almeno pari alla classe A di prodotto prevista dal Regolamento delegato (UE) 811/2013;

- impianti a pompa di calore, ivi inclusi gli impianti ibridi o geotermici, anche abbinati all’installazione di impianti fotovoltaici e relativi sistemi di accumulo;

- impianti di microcogenerazione;

- impianti a collettori

Lavori antisimici

Secondo quanto previsto dal comma 4 dell’articolo 119, L. 77/2020, rientrando nel c.d. “super bonus” tutti gli interventi ricompresi dell’articolo 16-bis, comma 1, lettera i), Tuir e articolo 16, commi da 1-bis a 1-septies, D.L. 63/2013, relativi a edifici ubicati nelle zone sismiche 1, 2 e 3. In particolare, si tratta di:

- opere per la messa in sicurezza statica, in particolare sulle parti strutturali, per la redazione della documentazione obbligatoria atta a comprovare la sicurezza statica del patrimonio edilizio, realizzati sulle parti strutturali degli edifici;

- interventi di riduzione del rischio sismico che determini il passaggio a 1 o 2 classi inferiori, ed effettuati anche mediante demolizione e ricostruzione di interi edifici.

In entrambi i casi le procedure di autorizzazione ai lavori debbono essere iniziate dopo il 1° gennaio 2017. L’aliquota più elevata del 110% si applica, infine, anche alle spese sostenute per l’acquisto di unità immobiliari parte di edifici oggetto di interventi antisismici effettuati mediante demolizione e ricostruzione dell’immobile da parte di imprese che entro 18 mesi dal termine dei lavori provvedano alla successiva rivendita. In questo ambito il super bonus spetta anche per la realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici, eseguita congiuntamente a uno degli interventi citati nel rispetto dei limiti di spesa previsti.

|

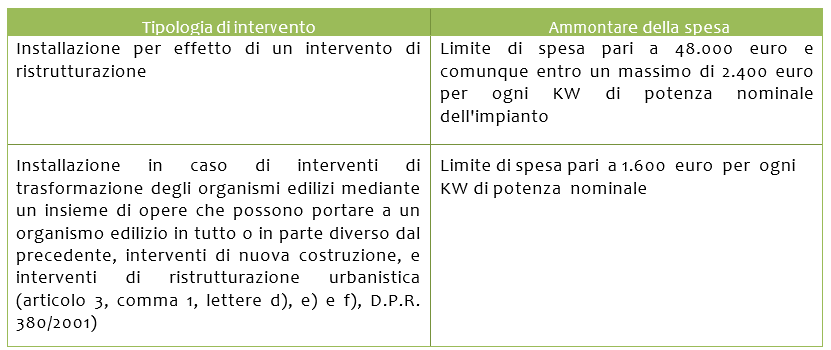

Lavori trainati

|

Le colonnine di ricarica

Il comma 8 dello stesso articolo 119, D.L. 34/2020 riconosce, infine, la detrazione del 110% anche per l’installazione di colonnine di ricarica per i veicoli elettrici negli edifici. Le spese sono quelle relative all’acquisto e alla posa in opera di infrastrutture di ricarica dei veicoli alimentati a energia elettrica, ivi inclusi i costi iniziali per la richiesta di potenza addizionale fino a un massimo di 7 KW, incluse le opere strettamente funzionali alla realizzazione dell’intervento. Deve trattarsi di infrastrutture dotate di uno o più punti di ricarica di potenza standard e non accessibili al pubblico. Le spese devono essere di ammontare non superiore a 3.000 euro.

Come chiarito dall’Agenzia delle entrate – circolare n. 24/E/2020 – il limite di spesa è annuale ed è riferito a ciascun intervento di acquisto e posa in opera delle infrastrutture di ricarica. Il limite è, inoltre, riferito a ciascun contribuente e costituisce, pertanto, l’ammontare massimo di spesa ammesso alla detrazione anche nell’ipotesi in cui, nel medesimo anno, il contribuente abbia sostenuto spese per l’acquisto e la posa in opera di più infrastrutture di ricarica.

|

Le alternative alla detrazione. La cessione del credito e lo sconto in fattura

L’articolo 121, L. 77/2020 prevede che i contribuenti, anche non incapienti, che abbiano sostenuto spese a partire dal 1° luglio 2020 in relazione agli interventi agevolati al 110% ai sensi del precedente articolo 119 (nonché spese a partire dal 1° gennaio 2020 per interventi afferenti al recupero del patrimonio edilizio esistente, all’eco bonus, al sisma bonus, al bonus facciate, all’installazione di impianti fotovoltaici e di colonnine per la ricarica di veicoli elettrici) possono optare, in luogo del godimento diretto dell’agevolazione fiscale spettante a titolo di detrazione d’imposta, alternativamente o per la cessione a terzi di un credito d’imposta di pari ammontare della detrazione (con facoltà di successiva, ulteriore cessione ad altri soggetti, compresi istituti di credito e altri intermediari finanziari), oppure per un contributo sotto forma di sconto sul corrispettivo dovuto e pari al massimo al corrispettivo stesso, concesso dai fornitori degli interventi e recuperabile da questi ultimi sotto forma di credito d’imposta, del valore pari alla detrazione spettante (con facoltà, anche qui, di successiva cessione a terzi, compresi istituti di credito e altri intermediari finanziari).

La valenza di “leva finanziaria” di tali meccanismi si coglie appieno nella facoltà che è ora data ai contribuenti, di potersi sottrarre al tradizionale godimento “rateizzato” della detrazione fiscale sull’arco temporale quinquennale o decennale (con conseguente rischio di perdita dell’agevolazione o di quote di essa, nelle annualità connotate da incapienza d’imposta), optando invece per l’immediata monetizzazione del bonus fiscale, a mezzo dell’incameramento del suo prezzo di cessione oppure dell’elisione del prezzo dei lavori, mediante lo sconto praticato in fattura dal fornitore.

|

A miglior vantaggio del contribuente che sostenga spese in relazione a interventi complessi, da svolgersi in un arco temporale ampio, l’articolo 121, L. 77/2020 prevede, inoltre, al suo comma 1-bis, che l’opzione può essere esercitata in relazione a ciascun stato di avanzamento lavori. Con riferimento ai soli interventi agevolabili al 110%, tuttavia, la norma pone il limite per cui l’opzione è esercitabile al massimo per 2 Sal per ogni intervento complessivo; e impone che ciascuno di tali Sal si riferisca a una significativa tranche di valore dell’intervento, quantificata nel 30% almeno del valore dello stesso.

Nel caso, poi, in cui vi siano più soggetti possessori di un medesimo immobile, che sostengono le spese per gli interventi agevolabili facenti riferimento a quest’ultimo, è dato a ciascuno di essi di decidere autonomamente se avvalersi direttamente della detrazione a sé spettante, usufruendone nell’arco pluriannuale di cui alla relativa disciplina, o se optare per la conversione del proprio beneficio in credito da cedersi, oppure in sconto da scomputarsi in fattura.